港区で相続・遺言相談は

弁護士による高齢者の法的問題サポート

運営:ホライズンパートナーズ法律事務所

〒105-0003 東京都港区西新橋1-6-13 柏屋ビル9階

受付時間 | 平日 9:30~20:00 |

|---|

アクセス | JR新橋駅 徒歩8分 虎ノ門駅 徒歩3分 内幸町駅 徒歩3分 霞ヶ関駅 徒歩4分 虎ノ門ヒルズ駅 徒歩7分 |

|---|

遺産分割協議の正しい進め方

相続人間で遺産分割について話し合うことになった場合、いきなり誰が何を取得するのか、ということから始めてしまいがちですが、そのようなやり方は非常に危険です。

例えば、遺産分割協議をした後に、

- 遺言が見つかった

- 他に相続人がいることが判った

- 他にも遺産が出てきた

- 遺産の使途不明金問題が判明した

などの問題が出てきたときに、一から遺産分割をやり直さなければならなかったり、再び遺産を巡って争続が起こることになります。

そこで遺産分割を正しく進めるためのステップをご説明いたします。

まず、初めに遺言が存在しないことを確認します。

遺言書があれば、遺言書が分割協議に優先し、遺言書で定められた以外の財産について分割協議をします。ただし、 相続人が合意の上で行うのであれば、遺言の内容と異なった遺産分割協議を行うことも可能とされています。

自筆証書遺言の探し方

自筆証書遺言の有無は自力で探すしかありませんが、よくある保管方法としては、相続人の1人が預かっていたり、銀行や信託銀行に預けてあったり、友人知人や専門家に預けてあったり、ひょっとしたら自宅書斎の鍵付きの引き出しの中や仏壇付近にあったりする場合があります。

なお、自筆証書遺言に保管制度が2020年7月10日から始まりますので、この保管制度を利用した自筆証書遺言については遺言書保管所で検索することができます。

公正証書遺言の探し方

公正証書遺言については、最寄りの公証役場で、検索をかければ、全国の公証役場を調べることができます。

秘密証書遺言の探し方

あまり使われることのない秘密証書遺言の探し方についてですが、これを作成する際には公証人が関与するため、公証役場に行けば遺言を作成しているかどうかは判明します。しかし、遺言書そのものは公証役場で保管されていませんので、遺言書の中身を見るためには自筆証書遺言と同様に自力で探す必要があります。

つぎに、遺産分割手続きに参加できる者が誰かを確定することになります。

遺産分割協議は、1人でも相続人が欠けていた場合、どれだけ話し合いをしてもすべて無効になってしまうため、他に相続人がいないか必ずチェックする必要があります。

そのためには、被相続人の戸籍を生前~死亡まですべて取得し、誰が相続人になるのかを確定させなければなりません。

過去に親族の誰も知らなかった離婚歴があり、相続人に当たる子どもがいたというケースは少なくありません。

また、相続人かどうかで争いがあるときは、この点を確定しないと次に進めることはできません。

なお、相続人の資格があっても、相続手続きから脱退したい人がいる場合には、相続の放棄、相続分の放棄、相続分の譲渡の手続きをとることになります。

つぎに、遺産分割の対象財産の評価を決めます。

ここでは、不動産・株式の評価について解説します。なお、その他の遺産についても評価について合意できなければ次に進むことはできません。

不動産の評価

不動産については、相続人全員が、相続税評価額(路線価)や固定資産評価額などで価格合意できればその価格によりますが、一部の相続人が時価を主張すれば、不動産業者などから査定をとって価格合意に向けて協議していくことになります。

不動産の評価方法は複数あり、いずれの評価方法を取るかにより評価額が大きく変わってしまうため、相続人間で意見の対立が生じやすいといえます。

上場株式の評価

上場株式の評価は、東京証券取引所等で公表されている株価に基づいて評価を行います。

いつの株価を基準にするかについては、原則遺産分割時となりますが、被相続人の死亡から遺産分割まで期間がたっていない場合には、相続税評価額を使うことも多いです。

相続税における上場株式の評価は、原則として死亡日の終値によって評価されます。ただし、死亡日の終値が、死亡日の属する月以前3か月間の毎日の最終価格の各月ごとの平均額のうち、最も低い価額を超える場合には、その最も低い価額によって評価します。

非上場の株式の評価

非上場株の株式は、遺産分割協議において、各相続人が割合ごとに取得するのであれば、特段評価を行うことが不要になることもあります。しかし、一般には、非上場株式は、円滑な事業承継のために、一部の相続人に集中させたいと考える当事者が多いことから、株式の評価が必要になることも少なくありません。

もっとも、非上場株式の評価を行う場合、その評価は、一般的には難しいと言われています。時価評価が難しく、相続税評価額で評価するしかないでしょう。

税法が認めた評価方式のうち、どれをとるかで、合意をすることが難しい場合もあります。

以上の協議が整えば、つぎに各人が取得希望する遺産を確定することになります。

遺産の分け方には,さまざまな方法があります。

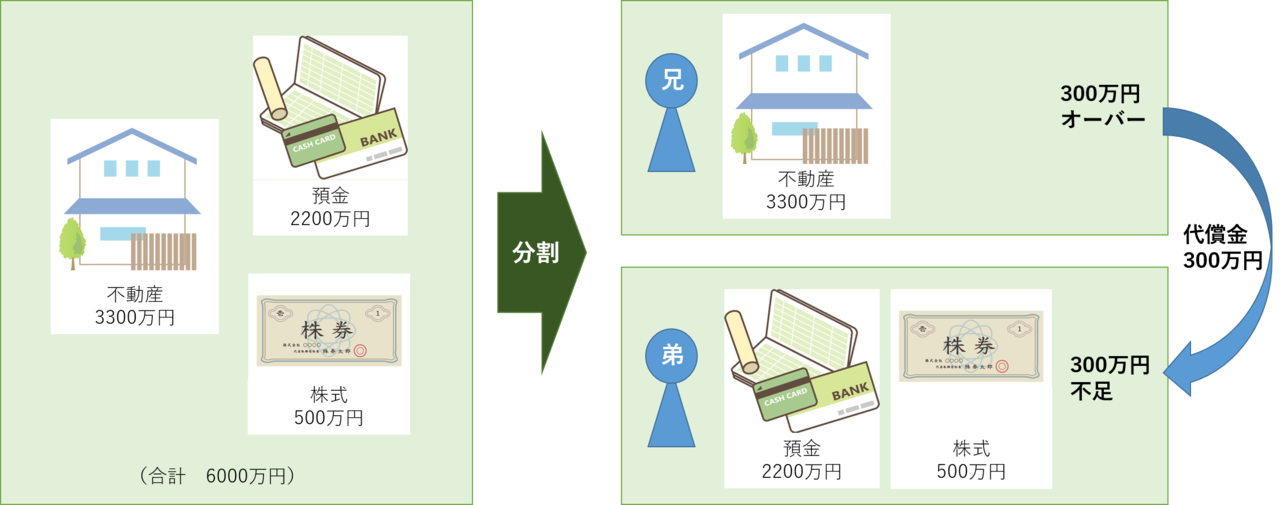

具体的には現物分割・個別分割・換価分割・代償分割などの方法があり、それぞれメリットデメリットがありますので、各相続人の希望に沿った適切な分割方法を選択することになります。

また、各人が取得する財産額とステップ5で決めた取得割合に基づく財産額を比較し、前者が後者より少ないときは、多い相続人から代償金をもらい、反対に多いとき(もらい過ぎ)は、少ない相続人へ代償金を支払うなど取り決めていくことになります。

例えば、3300万円の不動産と2200万円の預金と500万円の評価額株式が遺産にあり、兄弟2人が法定相続分に従って2分の1ずつで分配することになって(3000万円ずつ取得できる)、兄が不動産を取得した場合、兄は300万円取得できる範囲を超えている(3300万-3000万円)ので、弟に対して300万円の代償金を支払うことになります。

(執筆者:弁護士 田島直明)